Apple: Schwache Zahlen und hohe Bewertung - kein Kauf

Gäbe es einen Wettbewerb um die Lieblingsaktie von Anlegern, dann dürfte der Smartphone-Gigant Apple diesen Wettbewerb haushoch gewinnen. Die Aktie ist in nahezu jedem Aktiendepot präsent. Sogar die Investmentlegende Warren Buffett hält dem Titel seit Jahren die Treue. Mehr als 40 % seines Aktienportfolios macht Apple aus. Doch wie sieht es um die operative Zukunft von Apple aus?

Hierzu sollten wir uns zunächst das jüngste Zahlenwerk anschauen. Die Ergebnisse zum ersten Geschäftsquartal waren glanzlos. Das Unternehmen meldete einen Gewinnrückgang gegenüber dem Vorjahr um 13 % auf 29,9 Milliarden Dollar und einen Umsatzrückgang um 6 % auf 117,2 Milliarden Dollar. Das war der größte Umsatzrückgang seit 2016 und der erste seit 2019. Einziger Lichtblick waren die deutlichen Zuwächse bei den iPads, +30 % im Vorjahresvergleich.

Das Unternehmen erklärte die durchwachsenen Ergebnisse mit der lockdownbedingten, schwächeren Nachfrage in China sowie mit dem unsicheren Makroumfeld und dem starken Dollar. Als Anleger sollten wir jedoch an dieser Stelle etwas tiefer graben.

Marktsättigung und China-Abhängigkeit von Apple

Laut diversen Prognosen bahnt sich im Smartphone-Markt – also im Kerngeschäft von Apple – eine zunehmende Sättigung an. Laut Statista soll der weltweite Smartphone-Markt bis 2027 nur noch mit einem CAGR von 2 % wachsen. Die meisten Einnahmen sollen dabei weiterhin in China generiert werden.

Das ist gleich doppelt problematisch für Apple. Das Unternehmen setzt nach wie vor fast 60 % seiner Erlöse mit iPhones um und ist sehr stark vom chinesischen Absatz abhängig. Angesichts der zunehmenden geopolitischen Spannungen zwischen China und den westlichen Ländern stellt Apples China-Abhängigkeit ein ernstzunehmendes Risiko dar.

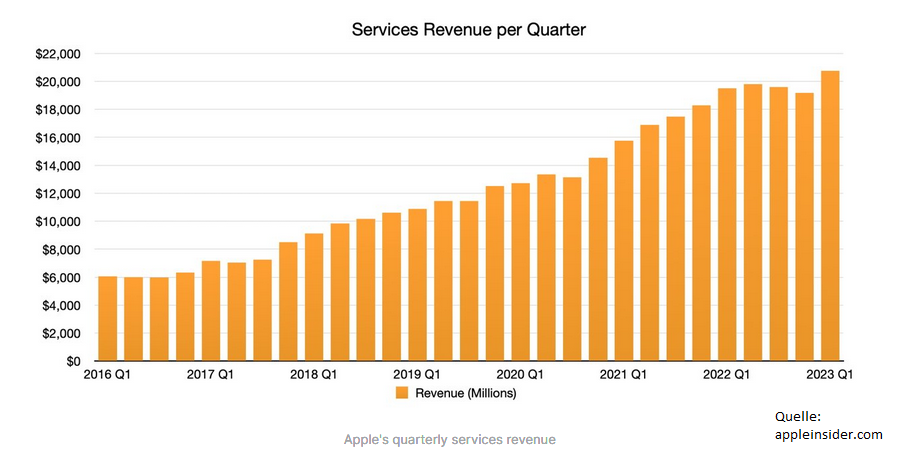

Services-Geschäft brummt, aber …

Die Apple-Bullen verweisen immer wieder auf das dynamisch wachsende Dienstleistungsgeschäft, das die iPhone-Abhängigkeit des Unternehmens dezimieren soll. Auch im schwachen ersten Geschäftsquartal konnte die Services-Sparte gegen den Trend um 6 % auf 20,77 Milliarden Dollar zulegen.

Allerdings wird dieses Segment zunehmend vom Regulierungsdruck der Wettbewerbsbehörden bedroht. Apple wird unter anderem vorgeworfen, ein geschlossenes Ökosystem zu betreiben. Besonders kritisiert wird die Praxis des Unternehmens, eine 30-prozentige Gebühr auf die Verkaufserlöse von App-Entwicklern zu erheben.

Ich gehe davon aus, dass die Wettbewerbshüter Apples Marktmacht durch neue Gesetze weiter einschränken werden. Mit der Verabschiedung des Gesetzes über digitale Dienste in der EU wurde der erste Schritt in diese Richtung bereits getan.

Marktstellung und Management

Trotz der angesprochenen Risiken besitzt das Unternehmen eine enorme Marktmacht. Laut diversen Erhebungen ist Apple nach wie vor die populärste Marke der Welt. Der Konzern ist zusammen mit Samsung mit knapp 20 % der Marktanteile weltweiter Marktführer bei den Smartphones. Im Premiumsegment kommt Apple sogar auf fast 60 % der Marktanteile, was einem Quasi-Monopol gleichkommt.

Darüber hinaus besitzt das Unternehmen ein exzellentes Management, das den Shareholder Value in den vergangenen Jahren massiv gesteigert hat. Ob CEO Tim Cook, Chairman Arthur Levinson, CFO Luca Maestri oder COO Jeff Williams, nahezu alle Mitglieder des Top-Managements besitzen selbst sehr große Pakete von Apple-Aktien und sind stark daran interessiert, den Aktionärswert langfristig zu steigern.

Ganz nach Warren Buffetts Geschmack widersteht das Top-Management dem institutionellen Imperativ und ist jederzeit bereit, gegen den Strom zu schwimmen, sofern dies dem Unternehmen dienlich ist. Ein aktuelles Beispiel: Derzeit scheint in der Technologiebranche ein regelrechter Überbietungswettbewerb in Sachen Stellenstreichungen zu herrschen. Nahezu alle großen Tech-Konzerne – darunter auch solche Giganten wie Microsoft, Amazon und Alphabet – haben Massenentlassungen von Mitarbeitern angekündigt. Apple hat als einer der wenigen großen Tech-Unternehmen auf diese Maßnahme verzichtet.

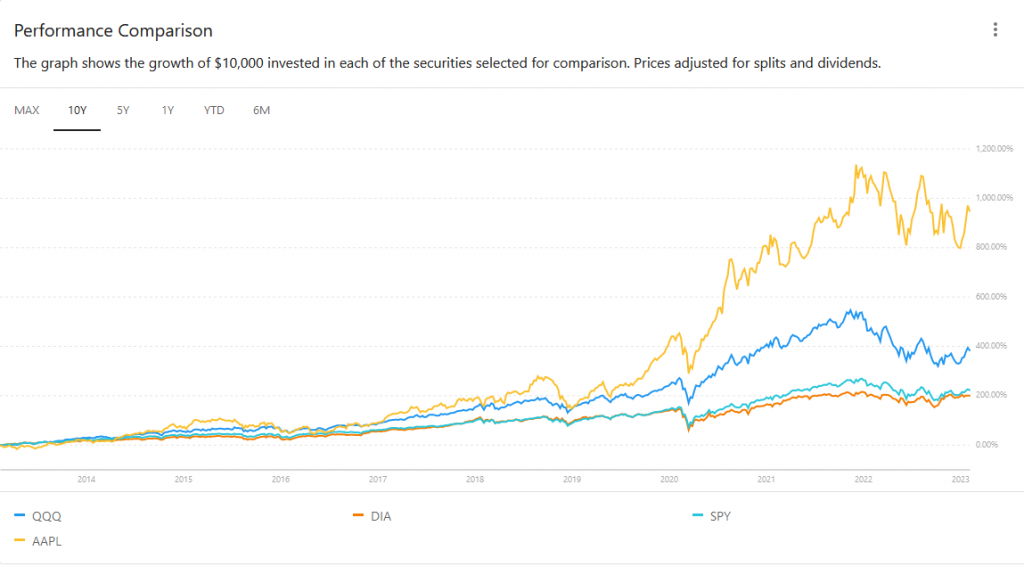

Im untenstehenden Chart sieht man, wie stark Apple (gelb) seine Vergleich-Indizes Nasdaq 100 (dunkelblau), S&P 500 (blaugrün) und Dow Jones (orange) im 10-Jahres-Zeitraum outperformt hat.

Performance der Apple-Aktie im Vergleich zu ihren Benchmark-Indizes

Gesunde Bilanz

Auf der Grundlage des Quartalsberichts 2022 errechnet sich für Apple eine operative Marge von rund 31 % und eine Umsatzrendite (also Nettomarge) von rund 26%. Im Vergleich zur Peergroup sind dies deutlich überdurchschnittliche Werte, gegenüber dem Vorjahresquartal jedoch eine Verschlechterung. Auffällig ist insbesondere, dass die operativen Ausgaben im Q1 um knapp 2 Milliarden Dollar gegenüber dem Vorjahr gestiegen sind. Dies kann unter anderem mit den höheren Investitionen in die Lieferketten des Konzerns zusammenhängen. Das Unternehmen baut gerade seinen Standort in Indien aus, um die Abhängigkeit von den Zulieferern in China zu reduzieren.

Apple hat in den vergangenen Jahren seine Aktienrückkäufe über die Ausgabe von neuen Anleihen finanziert. Dadurch ist die Fremdkapitalquote auf über 80 % gestiegen. Ein Anlass zur Sorge besteht trotzdem nicht. Das Unternehmen kommt auf eine Eigenkapitalrendite von knapp 170 % und eine Free-Cashflow-Marge von 26 %. Damit dürfte der iPhone-Riese auch künftig genügend Cash generieren, um seine Schulden problemlos zu bedienen.

Dafür spricht auch der niedrige dynamische Verschuldungsgrad des Konzerns (also das Verhältnis des Fremdkapitals zum Free Cashflow), der aktuell bei rund 2 liegt. Das bedeutet, dass Apple innerhalb von nur 2 Jahren mithilfe der freien Mittel seine Schulden tilgen kann. Wichtig: Angesichts der steigenden Zinsen ist davon auszugehen, dass Apple künftig weniger Fremdkapital zur Finanzierung der Aktienrückkäufe aufnimmt und die Eigenkapitalquote zunimmt.

Auch in Bezug auf die kurzfristige Liquidität weist das Unternehmen eine gesunde Bilanz aus. Die Barmittel und hochliquide festverzinsliche Wertpapiere lagen zum Ende der Betrachtungsperiode bei 51,36 Milliarden Dollar. Damit hat der Smartphone-Gigant genügend Cash, um seine jährlichen operativen Ausgaben zu decken, ohne einen Cent aus den neu erzielten Einnahmen ausgeben zu müssen.

Großzügige Ausschüttungspolitik

Apple verfolgt eine sehr großzügige Ausschüttungspolitik und das dürfte sich auch in den nächsten Jahren nicht ändern. Seit Beginn der Auszahlung im Jahr 2012 hat der Konzern die Dividende im Schnitt um knapp 25 % pro Jahr erhöht. Im Geschäftsjahr 2022 wurden 14,49 Milliarden Dollar als Dividenden ausgezahlt und Aktien im Wert von 89,4 Milliarden Dollar zurückgekauft. Damit hat der Konzern alleine 2022 rund 104 Milliarden Dollar – oder 93 % seines Free Cashflows – an seine Aktionäre in Form von Dividenden und Aktienrückkäufen zurückgegeben. Im ersten Quartal des laufenden Geschäftsjahres betrug die ausgeschüttete Summe (25 Milliarden Dollar) knapp 75 % des operativen Cashflows.

Hohe Bewertung

Der Titel kommt auf der Basis der Gewinnprognosen von Analysten zum Berechnungszeitpunkt auf ein 23er-KGV von 25, das liegt leicht über dem 5-Jahres-Durchschnitt und deutlich über dem 10-Jahres-Durchschnitt (18) von Apple. Die Peergroup kommt im Schnitt auf ein 23er-KGV von 17.

Das 23er-EV/EBIT-Verhältnis liegt zum Berechnungszeitpunkt bei rund 20. Das entspricht genau dem 5-Jahres-Mittelwert. Die Peergroup kommt in Schnitt auf ein EV/EBIT von 15.

Da Apple eine herausragende Rentabilität und Margenstärke besitzt, ist eine leicht höhere Bewertung des Titels gegenüber seinen Wettbewerbern gerechtfertigt. Allerdings liegen beide Multiples rund 30 % über dem Mittelwert der Peergroup, was auf eine solide Überbewertung des Titels hindeutet.

FAZIT

Apple bleibt ein hochprofitables Unternehmen mit einem herausragenden Burggraben, exzellentem Management, gesunder Bilanz und starken Fundamentaldaten. Die starke Abhängigkeit des Unternehmens von seinem Smartphone-Geschäft kann jedoch mit der Zeit – auch in Bezug auf Wachstumsaussichten – problematisch werden. Zumal in den nächsten Jahren von einer Marktsättigung in diesem Bereich auszugehen ist. Weitere Risiken entstehen durch die geopolitischen Spannungen zwischen dem wichtigen Absatzmarkt China und den westlichen Ländern sowie durch den zunehmenden Regulierungsdruck.

Angesichts dieser Risiken und der relativ hohen Bewertung besitzt Apple derzeit keine ausreichende Sicherheitsmarge für einen attraktiven Einstieg. Ich bleibe investiert, würde den Titel jedoch aktuell nicht kaufen oder übergewichten.

Newsletter abonnieren

Hinweis auf Interessenskonflikte

Dieser Beitrag stellt eine Meinung des Autors dar. Der Autor hält Aktien des besprochenen Unternehmens. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber oder Mitarbeiter beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.