Die 6 wichtigsten Eigenschaften der besten Trader der Welt

Viele Börsianer träumen davon, eines Tages alleine vom Trading leben zu können. Dabei gehört aktives Trading zu den schwierigsten Disziplinen an der Börse überhaupt. Laut diversen Erhebungen sind nur etwa 10 % aller Trader profitabel. Doch was macht erfolgreiche Trader überhaupt aus?

Um dies herauszufinden habe ich das berühmte Buch „Market Wizards“ von Jack Schwager [Werbung] gelesen, in welchem der Autor die besten Trader der Welt interviewte. Darunter solche Legenden wie Paul Tudor Jones, Ed Seykota oder William O`Neil.

Eigenschaften der besten Trader der Welt

Es zeigt sich, dass die besten Trader – damit sind sowohl Day- als auch Swing-Trader gemeint – sehr unterschiedlich sind und verschiedene Handelsansätze verfolgen. Zeitgleich gibt es eine Reihe von Eigenschaften, die alle Top-Trader gemeinsam haben:

- Disziplin: Top-Trader folgen einer klaren Handelsstrategie und ändern diese nicht, falls es Mal nicht nach Plan läuft. Im Gegensatz dazu ändern wenig erfolgreiche Trader andauernd ihre Handelsstrategie oder lassen sich in volatilen Märkten zu impulsiven Handlungen verleiten.

- Risikomanagement: Top-Trader haben ein sehr gutes Verständnis für die verschiedenen Risiken im Markt und sind stets darauf bedacht, diese Risiken zu reduzieren. Während unerfahrene Trader vor allem an ihre potenziellen Gewinne denken, steht bei Top-Tradern in erster Linie die Verlustbegrenzung im Vordergrund. Sie legen beispielsweise bereits vor dem Trade ihre Ein- und Ausstiegspunkte fest und arbeiten häufig mit Stopp-Kursen.

- Emotionale Stabilität: Top-Trader halten ihre Emotionen im Griff und lassen sich von missglückten Trades nicht aus der Ruhe bringen. Vor allem sind sie in der Lage, den gefährlichsten Emotionen an der Börse wie Angst, Gier, Euphorie und Panik zu widerstehen.

- Geduld: Top-Trader sind geduldig und üben sich solange in Zurückhaltung, bis sich eine gute Gelegenheit für einen erfolgreichen Trade ergibt. Das ist ein großer Unterschied zu wenig erfolgreichen Tradern, die häufig den ganzen Handelstag aktiv sind und von einem Trade zum nächsten „springen“.

- Selbstbewusstsein: Top-Trader sind selbstbewusst. Sie haben ein hohes Vertrauen in ihre Fähigkeiten und Marktkenntnisse. Sobald sie einen vielversprechenden Trade erkennen, dann handeln sie ohne Zweifeln und Zögern.

- Erfahrung: Kein Meister ist vom Himmel gefallen. Viele Top-Trader haben jahrelange Erfahrungen an den Märkten gesammelt. Daher sind sie in der Lage, komplexe Marktdaten richtig zu interpretieren, um auf dieser Grundlage fundierte Handelsentscheidungen zu treffen.

Um meine Erkenntnisse zu untermauern, habe ich einen der besten Trader in der deutschen Fintwit-Szene @Kieler Aktionär gefragt, welche Eigenschaften seiner Meinung nach einen Top-Trader ausmachen. Untenstehend seine Antwort:

„Ich hatte auf Bitten hin schon versucht beim Börsen-Stammtisch mein Trading-Schema zu erklären. Man kann zwar einige grundlegende Regeln erklären, aber das reicht nicht. Ich denke, die wichtigste Eigenschaft ist Disziplin – nur einzusteigen, wenn man sich ziemlich sicher ist, Gewinne mitzunehmen statt auszureizen, bei Verlust dem Geld kein weiteres hinterherzuschmeißen und an Tagen an denen es gegen einen läuft, einfach aufzuhören. Denke, Gier ist der größte Feind eines Traders. Disziplin sein bester Freund.“

Erkennst du die ersten 5 Punkte aus der obigen Liste wieder? Disziplin („wichtigste Eigenschaft“), Risikomanagement („Gewinne mitnehmen“, „bei Verlust kein weiteres Geld hinterherschmeißen“), emotionale Stabilität („An schlechten Tagen aufhören“, „Gier ist der größte Feind. Disziplin ist der größte Freund“), Geduld und Selbstbewusstsein („Nur einsteigen, wenn man sich sicher ist“).

Es ist erstaunlich wie treffend die Antwort von @Kieler Aktionär in diesem Kontext ist. Meiner Ansicht nach sollten alle herausragenden Trader diese Eigenschaften mitbringen, um dauerhaft profitabel zu sein und den Markt schlagen zu können. An dieser Stelle möchte ich dir den Twitter-Kanal von @Kieler Aktionaer wärmstens ans Herz legen.

Sind Trading und langfristiges Investieren miteinander vereinbar?

Natürlich ist kurzfristiges Trading nicht jedermanns Sache. Um Vermögen an der Börse aufzubauen, genügt es meiner Ansicht nach einfach Qualitätsaktien zu kaufen und diese langfristig im Depot zu halten. Oder um es mit den Worten eines der profiliertesten Börsenspekulanten des 20. Jahrhunderts André Kostolany zu sagen: „Kaufen Sie Aktien, nehmen Sie Schlaftabletten und schauen Sie die Papiere nicht mehr an. Nach vielen Jahren werden Sie sehen: Sie sind reich.“

Beachte jedoch, dass viele Eigenschaften von Top-Tradern – wie etwa Disziplin, Geduld, emotionale Stabilität oder Erfahrung – auch für erfolgreiche Langfristanleger charakteristisch sind. Daher bin ich der festen Überzeugung, dass auch Langfristinvestoren erfolgreich auf Trading-Instrumente zurückgreifen können, um für einen zusätzlichen Rendite-Boost im Depot zu sorgen. Voraussetzung ist, dass sie eine gewisse Lernbereitschaft mitbringen und jene Instrumente wählen, die am besten zu ihrem Naturell passen.

Auch ich betrachte mich in erster Linie als Langfristanleger, greife jedoch seit Jahren effektiv auf die folgenden beiden Trading-Strategien zurück.

Stillhaltergeschäfte mit Optionen

Wusstest du, dass kein geringerer als Warren Buffett ein sehr erfolgreicher Optionshändler ist. Unter anderem verkauft Buffett Optionen, um günstiger an seine Aktien zu kommen. So wie im Falle von Coca-Cola. Sehr bekannt wurde der Fall, als Buffett 2009 mitten in der Finanzkrise in großem Stil Put-Optionen auf Burlington Northern Santa Fee und die Indizes S&P 500, FTSE 100, Euro Stoxx 50 und den Nikkei-Index verkaufte. Damit wettete er auf die Erholung der Weltwirtschaft, als die Märkte gerade ihren Tiefpunkt markierten. Einen besseren Zeitpunkt hätte der Staranleger nicht erwischen können. Alleine mit dem Trade auf Index-Optionen machte er einen Gewinn von über 2 Milliarden Dollar.

Ich habe mir Warren Buffett zum Vorbild genommen und verkaufe seit Jahren Optionen auf Aktien. Hierzu habe ich die Cashflow-Strategie entwickelt, bei der es darum geht, attraktive Dividenden-Aktien auszuwählen und im Anschluss nach einem vorgegebenen Verfahren Put-Optionen auf diese Aktien zu schreiben. Das Ziel der Cashflow-Strategie besteht darin, Aktien nur dann zu kaufen, wenn diese unterbewertet sind, und nur dann zu verkaufen, wenn diese deutlich über ihrem fairen Wert notieren. Parallel dazu sammelt man laufend Optionsprämien, die mit der Zeit neben den Dividenden zu einer lukrativen Einkommensquelle avancieren können. Mehr dazu erfährst du in diesem Artikel.

Wie die Cashflow-Strategie im Detail funktioniert, habe ich in meinem E-Book beschrieben. Bei Interesse kannst du dich hier für meinen Newsletter anmelden. Im Anschluss werde ich dir das E-Book kostenlos zur Verfügung stellen.

Hedging über Leerverkäufe

Ein weiteres Trading-Instrument, das ich seit Jahren nutze, sind Leerverkäufe zum Zwecke der Absicherung des Gesamtportfolios. Ich verfolge dabei vor allem 2 Ansätze:

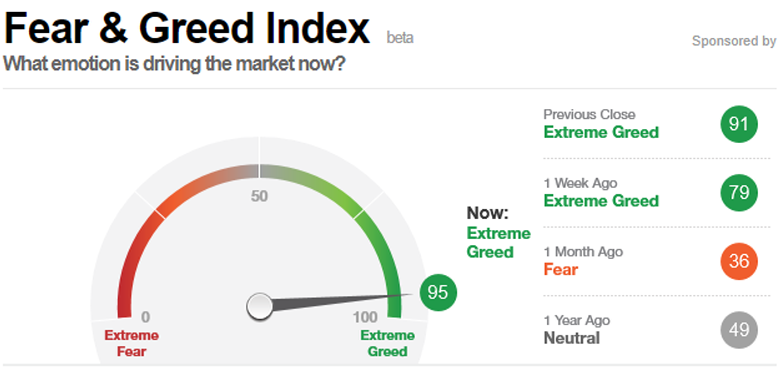

1. In überhitzten Märkten shorte ich überbewertete Einzelaktien von großen Unternehmen. Alternativ shorte ich auch ETFs auf breite Indizes wie S&P 500, Nasdaq, Dow Jones oder DAX. Einer meiner wichtigsten Indikatoren für die Identifizierung von Übertreibungen an der Börse ist der Fear-and-Greed-Index von CNN. Immer wenn das Pendel auf „Extreme Greed“ zeigt, suche ich nach interessanten Short-Trades.

Der Fear & Greed Index zeigt auf "extreme Gier"

2. Ich shorte Unternehmen, von deren Geschäftsmodell ich nicht überzeugt bin und die meiner Ansicht nach nachhaltige operative Schwächen aufweisen.

Risikomanagement beim Shortselling

Ich achte sehr genau darauf, dass die Positionsgröße meiner Leerverkäufe niemals mehr als 5 % meines Gesamtdepots ausmacht. Ich definiere dabei feste Ein- und Ausstiegspunkte und arbeite in der Regel mit Stoppkursen. Liege ich mehr als 20 % im Plus, dann realisiere ich meine Gewinne. Häufig nehme ich nur den Einsatz raus und lasse den Rest laufen. Die Verluste begrenze ich je nach Risikoeinschätzung auf maximal 1 bis 2 % des Depots.

Wichtiger Hinweis zum Shortselling

Beachte, dass Leerverkäufe zu den riskantesten Börsengeschäften überhaupt gehören, da das Verlustpotenzial theoretisch unbegrenzt ist. Die Kurse können maximal auf 0 fallen, jedoch theoretisch unendlich steigen. Wenn du dich dennoch für Shortselling interessierst und mit dem Englischen kein Problem hast, dann empfehle ich dir wärmstens die Bücher “How to Make Money Selling Stocks Short” [Werbung] von William O’Neal und “Dead Companies Walking” von Scott Fearon und Jesse Powell .

FAZIT

Zu den wichtigsten Eigenschaften von Top-Tradern gehören Disziplin, gutes Risikomanagement, emotionale Stabilität, Selbstbewusstsein, Geduld und Erfahrung.

Wenn du etwas aus diesem Artikel mitnimmst, dann die Erkenntnis, dass auch erfahrene Langfristanleger Trading-Elemente in ihren Handel erfolgreich einbauen können. Beispielsweise um sich gegen bestimmte Marktrisiken abzusichern. Voraussetzung ist, dass sie die entsprechende Lernbereitschaft mitbringen und sich für diejenige Strategie entscheiden, die ihrem Persönlichkeitstypus am ehesten entspricht. Auf jeden Fall ist die Beschäftigung mit Trading eine hervorragende Möglichkeit für dich, um dein Erfahrungshorizont als Anleger zu erweitern.

Dieser Beitrag hat 4 Kommentare

Pingback: Warren Buffett: Das Investorengenie mit Trader-Gen

Super interessant zu lesen!

Grade die Punkte Geduld und Disziplin finde ich super wichtig. Von vielen Leuten habe ich gehört, dass sie im Zuge der Corona-Pandemie & des Ukraine-Krieges ihre Anteile überall abgestoßen haben, weil “die Werte stark sinken”. Grade das sind aber die Momente, wo ich nochmal extra investiere, da ich weiß, dass die Werte auch wieder steigen werden. Genau in solchen Schwächephasen macht man die größten Gewinne!

Hallo Dietmar! Freut mich, dass dir der Artikel gefallen hat. Und Gratulation zu deinen Nachkäufen! Genau das unterscheidet langfristig erfolgreiche Anleger und Trader von anderen. Sie sehen in Crashs und Korrekturen eine Chance und lassen sich nicht von Emotionen leiten. Man muss sich eigentlich nur die langfristige Marktperformance ansehen, um zu verstehen, dass Panikverkäufe ein Fehler sind. Emil

Pingback: Big Tech am Ende? Von wegen! Microsoft, Amazon und Nvidia im Check